【本文来自持牌证券机构,不代表平台观点,请独立判断和决策】

【本文来自持牌证券机构,不代表平台观点,请独立判断和决策】

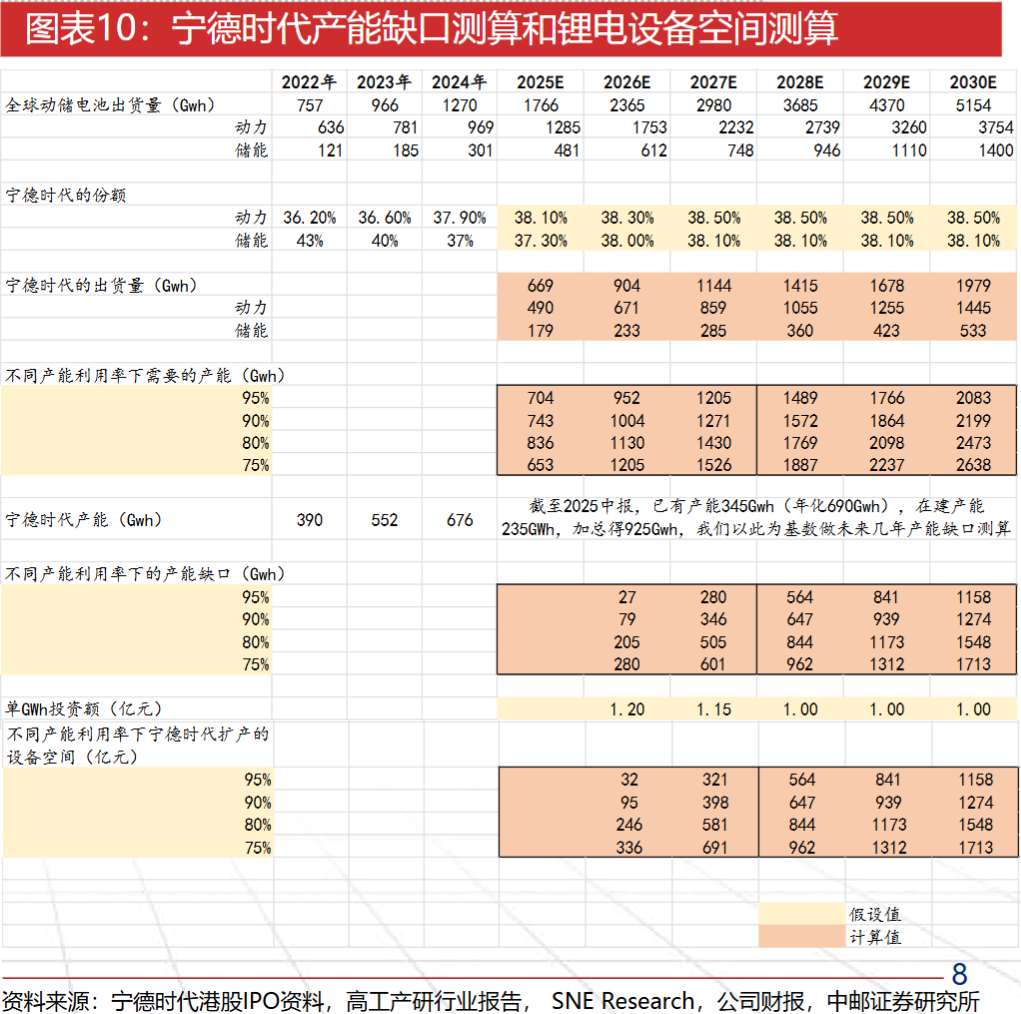

中邮证券测算,到2027年底,宁德时代的待建设产能缺口约为300-600Gwh,对应设备环节的价值量空间约为400-700亿元。从主要锂电设备公司2025H1的合同负债恢复明显,并超过了前几年高点。叠加固态电池产业化在即,新技术将带来设备新机遇。

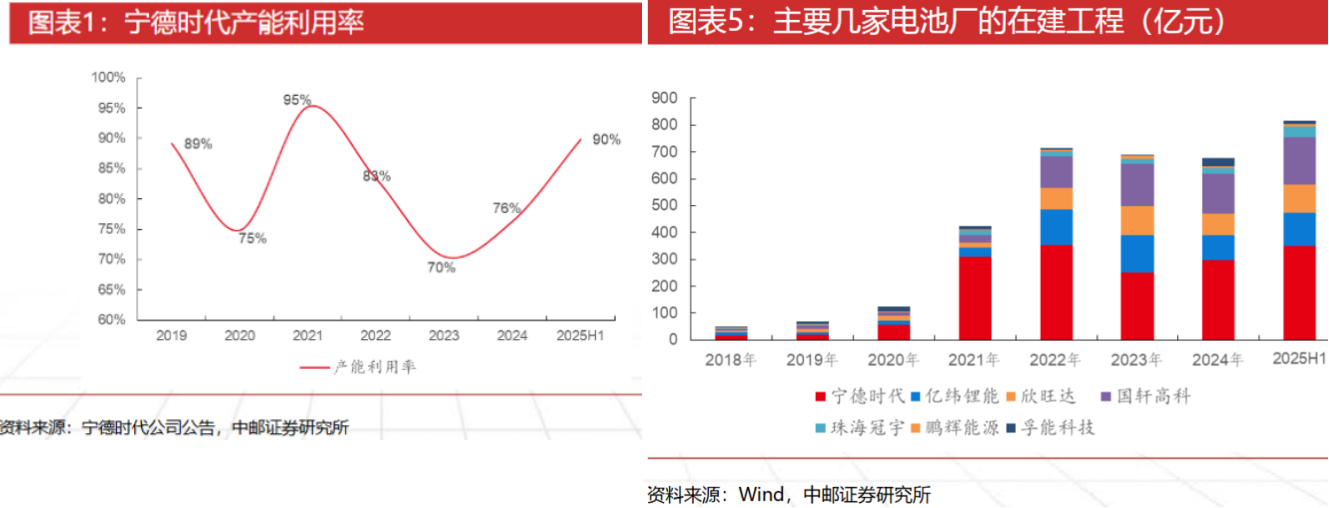

宁德时代2022-2024年,公司的产能利用率分别为83%、70%、76%。2025H1已恢复达到90%,处于较高位置。资本开支从2024Q4起明显恢复,2025H1进一步强化趋势。

2025H1,“购建固定资产、无形资产和其他长期资产支付的现金”科目金额为202亿元,同比+46%,如果年化来看,2025年极大概率重回400亿元以上;在建工程351亿元,已几乎接近2022年的峰值数据。

另外从其余几家主要的电池上市公司的资本开支情况来看,这一趋势同样得到印证。锂电的扩产节奏有望重回正轨,并有望开启第二轮的扩产大周期。

需求端来看,2024-2030年全球动力电池CAGR约25%,储能电池CAGR约29%。全球动力+储能电池的需求量从2020年的209Gwh提升至2024年的1270Gwh,并预计在2030年达到5154Gwh,2024-2030年的复合年增长率为26.5%。

中邮证券测算,到2027年底,宁德时代的待建设产能缺口约为300-600Gwh,对应设备环节的价值量空间约为400-700亿元。

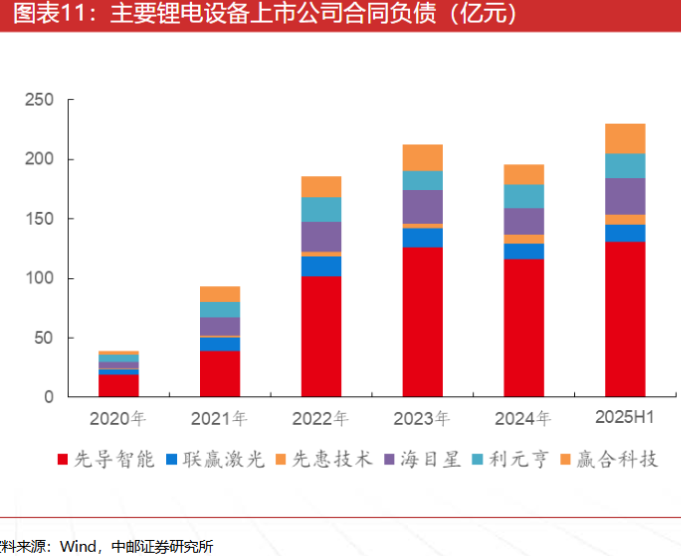

此外,从主要锂电设备上市公司合同负债的情况来看,在经历2024年的下滑后,2025H1的合同负债恢复明显,并已超过了前几年的高点。

关注锂电设备相关公司联赢激光、赢合科技、先导智能、海目星、先惠技术、宏工科技、曼恩斯特等。

研报来源:中邮证券,刘卓,S1340522110001,电池厂资本开支恢复,锂电设备有望拥抱新一轮扩产周期。2025年9月20日

*免责声明:文章内容仅供参考,不构成投资建议

*风险提示:股市有风险,入市需谨慎